董事长的选择

问题:假如你是一家上市公司的董事长,企业去年 ROE(净资产收益率)为15%,你该如何分配企业的利润,才能使企业长期保持 15% 的 ROE,同时保持股东15%的收益率?

这个问题来自:讨论小结:回购和收购的再投资收益率计算和比较的讨论,原始问题其实是:股票持有收益率等于净资产收益率吗?本质上,这里讨论的其实是复利的具体实现方法,我认为这个讨论很有意思,但似乎有点复杂化了,不如再从头整理一遍。

首先为了简化问题有几点基本假设,第一,除非特别提到,否则不考虑税收影响;第二,假设所有利润都是可以支配的在手现金;第三,认为企业经营状况持续不变,即企业盈利能力长期稳定,不去考虑经营的变化。

现在摆在董事长面前的有这么几个选择:

1.投入再生产

2.并购别的公司

3.什么也不做

4.现金分红给股东

5.回购自家股票并注销

定性选择

定性来看,上述选项中 1 和 2 本质上一样,其实都是保持企业已有资产不变,然后将现金购买新的资产。所以,如果选择投入再生产,要关心的是投入再生产的资金未来是否能够产生高于15%的回报,同样,如果选择并购别的公司,那么就看并购进来的这部分资产是否能达到 15% 的ROE。这两种情况下,投资人的长期收益与企业保持一致,只要企业新获得部分的资产 ROE 大于 15%,那就是划算的(划算的意思是,保持企业未来的 ROE 和 股东收益不低于 15%)。

来看选项3,什么也不做的情况下,这部分利润就将作为现金被记入公司的留存收益,那么,下一年企业的净资产会增加,但是企业的净利润依然不变。这样到第二年结束,企业的ROE就会降低。因此,如果什么也不做,企业无法保持15%的净资产收益率,投资人的长期收益也会降低。在现实中,再考虑企业所得税的影响,企业与投资人的长期回报就更低了。

选项4,选择将钱分红给股东这种情况其实是最简单的。企业一年下来的净利润都以现金形式离开企业的资产负债表,到了股东手里,自然企业下一年的ROE依然还能保持在15%。这么理解可能更加直观一些:企业通过分红减少净资产增加了 ROE,对抗了由于净利润累积减少的部分。但是,分配资金的任务并没有消失,而是转移到了股东身上,股东的长期收益率,就决定于分到手的这些钱是否能够再投向ROE超过15%的资产。

选项5,在市场上回购股票也是很多企业会选择的方式。从账面上看,公司将盈余的利润用于回购股票,然后注销掉,因此公司账面上的资产以及净资产部分并不会发生变化(增加的利润部分等于减记的股本),也就是说企业第二年依然会保持15%的ROE。不过对于股东来说,第二年的收益率就取决于公司回购的价格,回购价越低,股东利益增加就越多,反之则越少。

可以想象,第二年末,在某个平衡点时,虽然公司净利润绝对数额没有变化,但是股东由于总股本减少,所获得的额外利益恰好可以使得股东的收益率增速为 15%,那么在这个价格以下回购,就能够保证股东的长期收益大于15%。

因此,定性研究的结果如下,选择再投资(包括投资自身以及收购公司)以及以合适的价格回购都不错,分红是退而求其次的选择,什么也不做是最坏的选择。

定量计算

我们定量讨论两种情况。对于收购与回购的情况,其实计算本身很简单,讨论小结:回购和收购的再投资收益率计算和比较 文章中已经给出了计算方法。

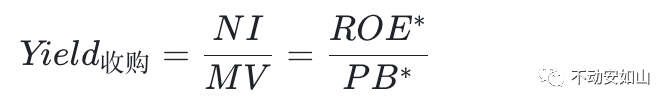

如果企业选择收购新的公司,那么收购部分的收益,就是利润与收购价格的比值,将分子分母都除以净资产:

(NI:被收购企业净利润,MV:被收购价格;,ROE*、P/B*:被收购企业的 ROE 和 PB)

如果被收购企业的 ROE 也是 15%,那么只要被收购企业的收购价格 PB 不大于 1,即可保证收购后,企业和股东的长期 ROE 都不低于 15%。

同样的道理也适合企业投入新项目再生产,可以看出投入产出比是企业长期高效经营的关键,为了得到复利,始终不要乱花钱是很重要的事情。

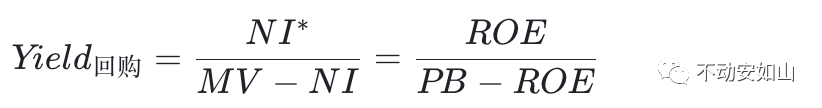

如果企业选择回购并注销股份,那么公司的净资产会减少,第二年计算股东收益时,分母会变小,同样将分子分母都除以净资产:

(NI*,NI分别为第一年与第二年公司的净利润,由于公司经营状况不变,因此NI* = NI,MV为公司当年的市值)

由于ROE = 15%,简单代入计算出 PB = 115% 时,回购后的收益率依然为 15%。

2015年,巴菲特在年度股东信中开篇就写道:“如果我们的股票售价低至账面价值的120%,我们很乐意回购。”

这个 120% 的数字就是这么来的,把 ROE = 20% 代入计算即可

我们能学到什么

道理很简单,为了获得长期复利,不要浪费每一分钱,即使对于净利润也要照顾好。

我们常说经营企业三件事:造东西、卖东西、以及管好钱。对于基业长青的企业,管好钱与前两者一样重要。从账面上看,是否能管好钱虽然与企业管理层自身利益并不相关,甚至企业净利润与管理层的薪酬存在此消彼长的关系,但是否能管好钱却与股东的长期利益息息相关。也正因为这样,我们应该鼓励管理层长期持股,与其他股东绑定利益。从另一方面看,作为投资人的股东,尤其是控股股东,也有义务帮助企业做好管好钱这件事,毕竟管钱这件事儿本身就是投资人的主要工作。

还有一个有意思的洞察点,其实从公司董事长的视角来看,股价过高并非好事。从前面的分析中可以看到,不论选择收购别人的公司,还是回购自己的公司,前提都是能有好的价格,否则就会损害股东的长期利益。

对于整个资本市场来说也是这样,尤其在逐渐从新兴市场开始走向成熟的中国,大家已经习惯于基于一个故事就给很高的估值,这并不是好事。大家习惯性的希望年年都是牛市,股票天天都涨,但是,一个合理的市场价格才是投资人获得长期收益的必要条件。