背景

1945年,二战结束,美国的社会秩序逐渐恢复正常,战后婴儿潮到来,美国家庭人口数增加,这带动了地产、汽车、石油、钢铁、橡胶等等产业的高速增长。虽然中间经历了朝鲜战争之类的局部冲突扰动,但在总体上,以美国为首的发达资本主义国家们,经济都进入了一段长达十多年的高速增长时期。

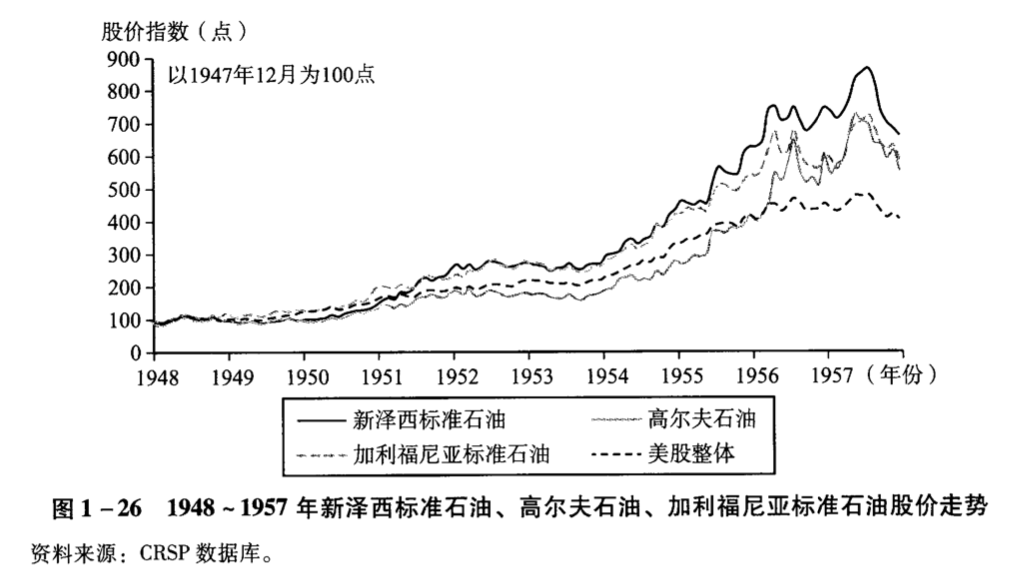

伴随经济高增长的是大牛市、通胀、以及美联储加息。股市方面,道琼斯指数从1945年的160上涨到1957年超过500点,作为标杆的蓝筹股们纷纷暴涨了近10倍。与此同时,为了抑制住同时出现的通胀苗头和投资过热,美联储从1955年开始了持续两年的加息。

终于,一场全球性的衰退在1957年开始,不光是美国,这次衰退波及到了英国、德国、法国、日本等等整个资本主义世界,引发了二战后的第一次全球经济危机。股市也随之大跌,在1957年下半年的几个月时间内,道琼斯指数一口气暴跌了20%。

巴菲特的合伙基金

1956年,巴菲特只有26岁,他的老师格雷厄姆决定退出市场,巴菲特拒绝接手老师的基金公司,回到家乡筹备成立自己的合伙基金。从1956年中开始,巴菲特陆续募资成立了3个合伙基金,开始了自己的独立投资生涯。

虽然股市真正的大跌从1957年下半年才开始,但实际上从1956年开始,股市已经进入了高位整荡。在经历了多年的猛烈上涨后,大蓝筹股们开始剧烈震荡。

巴菲特可以说拿了一手臭牌,合伙基金几乎成立在大牛市的最高点。不过从另一方面考虑,如果没有大牛市,也许26岁的巴菲特也就没有办法那么顺利的募集到那些资金,甚至如果没有大牛市,格雷厄姆也可能不会在1956年关掉公司,巴菲特也就不会有出来单干的机会。

但问题来了,如果是你在要当时1956年的市场行情中建仓,你该怎么做?一方面,1956年经济危机还没发生,婴儿潮还在继续,公路还在修,汽车还在造,一切预期都很好,另一方面,这些公司的股价已经涨的很高,政府还在持续加息市场剧烈动荡。买还是不买,这是一个矛盾,很难抉择,可能这也正是格雷厄姆选择关掉公司退出市场的原因之一。

在1956年末,巴菲特在给合伙人的信中提到:“我认为目前市场的价格水平超过了他们的固有价值,这主要反映在那些蓝筹股上”。

巴菲特没有继续买入涨幅很大的蓝筹股,事后看来,这个操作很成功,到1957年底,巴菲特手上的三个合伙公司没有出现亏损,还分别获得了6.2%,7.8%和25%的正收益。在大盘一度暴跌20%的1957年,取得这样的业绩实属不易。

在1957年末巴菲特给合伙人的信里,巴菲特提到了他持有的两类投资,第一类是低估类股票,第二类是套利类投资。

低估类投资和套利类投资

低估类投资,也称捡烟蒂,顾名思义就是买非常便宜的股票,然后等待价格回归,典型的格雷厄姆风格。在那个时代,判断公司低估的标准通常就是公司的清算价值,假设这个公司破产,现在账上的资产清算能得到的资金如果高于当前市值,那就有了安全边际,可以放心买入。烟蒂类公司大多分布在煤炭、铁路、制造业等,可能因为遇到一些短期利空因素,比如经营不善、市场低迷、官司缠身等,出现销售下滑,交易价格暴跌,低于清算价值,就成了烟蒂。

早期巴菲特的持仓的主要都是这种类型,而且当时巴菲特的持仓比较分散,手上往往同时持有几十只股票。

另一种不同的持仓类型是套利类投资,套利类机会通常出现在公司即将出现特定的并购、清算、充足、分拆之类活动时。在当时的市场背景下,美国市场上投资增速很快,大企业迅速发展,各种并购扩张事件也频频发生,这类套利类的投资机会也很多。

套利交易并非完全零风险,对巴菲特这样的套利交易者来说,如果能清晰的了解收购条款、收购形式、收购价格、预计完成时间等,就可以相对清晰地搞清楚其中的具体风险点,计算出比较准确的预期收益率,参与套利交易。

巴菲特在1957年给合伙人的信中透露了低估类与套利类投资的比例,1956年末是70:30,到了1957年末是85:15。

从仓位看,巴菲特似乎将套利类投资作为一种相对风险较低的类现金资产持有。在市场大幅上涨时,持有较多的套利类投资,而当市场出现大幅度下跌的时候,巴菲特就会卖掉一部分套利类投资,加到低估类的投资上。

在那几年里这样的策略很有效,使得在1957年经济危机的市场大跌中,巴菲特依然取得了相对大盘非常不错的收益,同时巴菲特还在低位买到了不少低估类的股票,这又让他在随后1958年的市场大反弹里,依然成功跟上了市场的涨幅。

高一个维度看,不论是低估类投资和套利类投资的投资逻辑其实很类似,无非是利用市场机会,以低估的价格买入资产,然后等待价值回归。不同的地方在于,对低估类投资而言,巴菲特是被动期待市场价格回归,而对套利类投资而言,未来的变现过程更加具有确定性。

从资产的估值角度看,除了市场交易价值外,还有清算价值以及投资价值两类,巴菲特的这两类投资策略本质上都是在市场的交易价格与清算价值或投资价值之间进行套利操作。

这两种投资思路各有优劣,低估类投资的主要问题是会面临价格无法回归甚至亏损持续扩大的可能性,尤其是在熊市期间更是如此,而套利类的投资的问题,是在大牛市的年份里,往往难以跑赢指数的涨幅。

不过在后来的几年里,巴菲特逐渐发现,如果能够一边以低估的价格买入足够多的股票,一边亲自进入董事会,寻求控制公司,推动公司回购、分红等经营活动,似乎就可以统一两者,实现一边捡烟蒂一边套利。这种投资依然归类于套利类,但同时又有机会在牛市中享受到市场的涨幅,随着巴菲特资金量的扩大,这类控制类的套利投资所占的比例也变得越来越大。

能否复制巴菲特的策略

一个非常功利但实在的问题是,我们现在是否能复制巴菲特的策略。现在看来,完全照搬不太可能,不论是所谓低估类还是套利类投资机会,在现在的市场都没那么容易找到,即使偶尔遇到,也并非主流,这主要还是因为这种策略具有那个时代非常鲜明的特征。

在1950年代的美国市场上,之所以能找到很多低估类的小股票,很大程度上是因为那个年代信息透明度远没有现在那么高,连巴菲特都是靠翻阅《穆迪手册》和《价值线》去了解上市公司的,加上大盘连年的牛市拉高了市场整体估值,导致小公司容易受到忽略,更不要说被深入研究了。

市场中能够存在那么多短期遇到困境的优秀小公司也是很重要的一点。那时的美国股市已经有了好几十年的历史,一些行业中,尤其是巴菲特重点关注的基建、制造业、金融业,很多公司虽然规模不大,但也已经在特定领域经营了几十年的时间。几十年的经营中,经历了战火、多次经济危机,有的公司创始人都还换了好几代,有的公司经营方向调整了无数次,能够活下来的公司,不乏大浪淘沙,基本盘牢靠,经营业务比较稳定的公司。

二战后20年,又是经济高速增长的黄金时期,也是这些老公司调整经营节奏,新钱老钱交接,进行并购、重组,优秀公司得以发展壮大重要时期。一些优秀的公司的经营状况虽然受到战争、政治等短期动荡因素的影响,但在整个社会高速发展的大背景下,只要管理层经营得当,专注主业,就有机会起死回生,估值得以修复,这些都是市场上能够出现低估类投资机会和套利类投资机会的重要基础。

时间再往后几十年,市场上的这类机会也变得越来越少,巴菲特后来也承认套利类投资的收益开始变得不那么理想,投资风格也发生了变化。在50年代,也许巴菲特想的更加深入,也许他根本没想那么多,只是运气好,但不论如何巴菲特做出了正确的选择,抓住了这样的大机会。

相比起来,现在的信息的透明度和市场的研究深度远不是那个时候可以比的,市场上的资金变得非常聪明,且市场有效的多,真正低估的机会没那么容易找到了。另一方面,相比起美国,中国作为新兴经济体,资本市场历史并不长,公司也都普遍很年轻,许多优秀的公司可能成立才十来年,行业格局还在剧烈的变化中。中国的许多小公司即使已经上市,根基也依然不牢靠,还处在高速成长的创业阶段,面临的市场竞争也更激烈。

虽然无法直接照搬,但这些策略依然非常值得学习。这一番操作让我学到最重要的是,买的便宜,永远是第一位的。当然至于如何定义便宜,这个便宜的锚是什么,需要根据实际情况取舍。另一个重要的内容是,一定要想办法抓住时代给予的大机会,大方向看对了,后面的分析才有意义。